Dział Badań Rynku Knight Frank podsumował III kwartał na regionalnych rynkach biurowych. Na największych regionalnych rynkach biurowych miniony kwartał upłynął pod znakiem wysokiej dynamiki podaży, przejawiającej się zarówno znaczącym wolumenem nowo zrealizowanych inwestycji, jak również rozpoczynanych projektów biurowych.

Małgorzata Liszewska, starszy konsultant w Dziale Badań Rynku firmy Knight Frank podsumowuje:

– Miniony kwartał upłynął na największych regionalnych rynkach biurowych pod znakiem wysokiej dynamiki podaży, przejawiającej się zarówno znaczącym wolumenem nowo zrealizowanych inwestycji, jak również rozpoczynanych projektów biurowych. Według naszych szacunków na sześciu największych rynkach biurowych w Polsce ukończono w tym kwartale realizację ponad 57.000 m kw. nowych biur, co w porównaniu z poprzednim kwartałem stanowi ponad 70-procentowy wzrost. Co więcej, w budowie pozostaje rekordowa podaż 392.600 m kw., nienotowana od 2008 roku. Większość tej powierzchni ma trafić na rynek już w 2014 roku.

Pomimo około 25-procentowego poziomu wynajęcia powierzchni w budowie, zjawisko czasowej nadpodaży po oddaniu do użytkowania nowych projektów wydaje się być nieuniknione. Na większości rynków będziemy zatem obserwować znaczący wzrost poziomu pustostanów. Wobec zwiększonej dostępności gotowych powierzchni do wynajęcia część deweloperów planujących nowe inwestycje, w szczególności tych uzależnionych od finansowania bankowego, prawdopodobnie zdecyduje się wstrzymać ich rozpoczęcie do czasu wchłonięcia nadmiaru podaży.

W minionym kwartale na największych rynkach regionalnych wynajęto łącznie około 75.200 m kw. powierzchni. Stanowi to co prawda niewielki (12-proc.) spadek w porównaniu z poprzednim kwartałem, nadal jednak znacznie przewyższa średni kwartalny popyt zaobserwowany w miastach regionalnych w ostatnich 5 latach (o ok. 18 proc.). Utrzymująca się wysoka aktywność na rynku najmu zdaje się potwierdzać optymistyczne nastroje w branży, choć okres popytowego boomu z 2012 roku prawdopodobnie mamy już za sobą.

Na największych regionalnych rynkach biurowych miniony kwartał upłynął pod znakiem wysokiej dynamiki podaży, przejawiającej się zarówno znaczącym wolumenem nowo zrealizowanych inwestycji, jak również rozpoczynanych projektów biurowych. Także aktywność na rynku najmu zdaje się potwierdzać utrzymujące się optymistyczne nastroje, choć okres popytowego boomu z 2012 roku prawdopodobnie mamy już za sobą.

Podaż

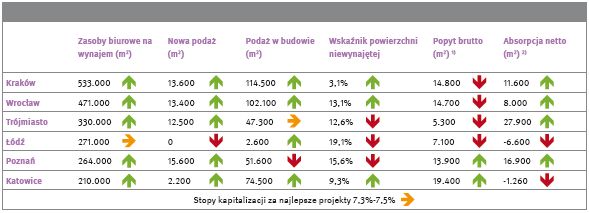

Według szacunków Knight Frank w III kw. 2013 roku na sześciu największych regionalnych rynkach biurowych w Polsce (Kraków, Trójmiasto, Wrocław, Łódź, Poznań i Katowice) ukończono realizację około 57.300 m kw. nowych biur na wynajem. To ponad 70 proc. więcej niż w poprzednim kwartale.

Liderem nowej podaży był w tym kwartale Poznań, gdzie zakończyła się budowa projektu Malta House firmy Skanska (15.600 m kw.), największej inwestycji biurowej zrealizowanej w ciągu minionych trzech miesięcy na rynkach regionalnych. Wolumen nowej podaży w Krakowie, Trójmieście i Wrocławiu był zbliżony i na każdym z tych rynków oscylował wokół 13.000 m kw., a wśród największych ukończonych projektów należy wymienić III etap Quattro Park Biznesu (12.200 m kw.) zrealizowany przez firmę Buma w Krakowie, I etap Euro Office Park (9.000 m kw.) zrealizowany przez Euro Styl w Trójmieście oraz West House 1B (6.000 m kw.) ukończony we Wrocławiu przez Archicom.

Od początku lipca 2013 roku na największych regionalnych rynkach biurowych rozpoczęto ponad 123.700 m kw. nowych biur, co w porównaniu z wolumenem inwestycji uruchomionych w II kwartale stanowi ponad dwukrotny wzrost i świadczy o utrzymaniu się optymistycznych nastrojów wśród deweloperów.

Według szacunków Knight Frank w miastach regionalnych powstaje obecnie rekordowa podaż 392.600 m kw., nienotowana od 2008 roku. Ponad 70 proc. tej powierzchni ma trafić na rynek w 2014 roku, ustanawiając nowy rekord podaży na rynkach regionalnych.

Choć największy wolumen nowych inwestycji tradycyjnie powstaje na najbardziej dojrzałych rynkach, tj. w Krakowie i we Wrocławiu (odpowiednio 114.500 m kw. i 102.100 m kw.), uwagę zwraca bardzo wysoka aktywność deweloperów w Katowicach. Na tym najmniejszym dotąd rynku biurowym (z sześciu kluczowych rynków regionalnych) deweloperzy realizują obecnie 74.500 m kw. nowych biur, co stanowi ponad 1/3 już istniejących zasobów biurowych w tym mieście.

W Poznaniu i Trójmieście powstaje obecnie odpowiednio 51.600 m kw. i 47.300 m kw. nowych biur, natomiast w Łodzi realizowany jest niewielki projekt biurowy o powierzchni 2.600 m kw.. Łódzki rynek biurowy jako jedyny doświadcza obecnie wyraźnego spowolnienia dynamiki nowej podaży, co ma związek z wysokim poziomem pustostanów obserwowanym na tym rynku od 2009 roku.

Popyt

Według szacunków Knight Frank w III kw. 2013 roku na największych rynkach regionalnych podpisano umowy najmu na około 75.200 m kw., co w porównaniu ze stanem z poprzedniego kwartału wskazuje na spadek aktywności o około 12 proc.. Biorąc pod uwagę wolumen powierzchni skomercjalizowanej od początku 2013 roku – około 246.000 m kw. (w porównaniu z około 270.000 m kw. w analogicznym okresie minionego roku) jak również fakt, że znaczna ilość powierzchni znajduje się obecnie na etapie negocjacji, mimo zauważalnego spadku aktywności najemców można mówić o kontynuacji dobrej koniunktury na rynku najmu.

Również poziom zapytań ofertowych oraz ilość podpisywanych umów najmu gwarantujących najemcom opcję ekspansji pozwalają wnioskować, że popyt na powierzchnie biurowe utrzyma się w najbliższych miesiącach na stabilnym poziomie, choć powtórzenie rekordowych wyników z 2012 roku wydaje się mało prawdopodobne.

Optymistycznie może również nastrajać fakt, że na większości rynków zaobserwowano pozytywną absorpcję netto, co oznacza, że ilość powierzchni biurowej wchłanianej przez rynek nadal przekracza wolumen nowej podaży, w konsekwencji czego ogólny poziom najmu nowoczesnych powierzchni biurowych systematycznie wzrasta.

W III kw. 2013 roku niekwestionowanym liderem pod względem ilości powierzchni wynajętej były Katowice, gdzie podpisano umowy najmu na łączną powierzchnię około 19.400 m kw., w tym największą w III kwartale transakcję odnotowaną na rynkach regionalnych – około 9.000 m kw. biur wynajęte przez firmę IBM w projekcie A4 Business Park realizowanym przez Echo Investment.

Pustostany

W minionym kwartale w Krakowie, Wrocławiu i Katowicach zaobserwowano niewielki wzrost poziomu pustostanów, natomiast w Poznaniu, Trójmieście i Łodzi dostępność powierzchni nieznacznie się zmniejszyła. Niezmiennie najwyższy poziom pustostanów obserwowany jest w Łodzi (19,1 proc.), gdzie powierzchnia zrealizowana w okresie budowlanego boomu nie uległa jeszcze pełnej absorpcji, natomiast najniższy – w Krakowie, gdzie na wynajem oferowanych jest zaledwie 3,1 proc. zasobów.

Nowe projekty biurowe, jakie mają zostać dostarczone w Krakowie, Wrocławiu i Trójmieście do końca 2013 roku mogą spowodować chwilowy wzrost poziomu pustostanów w tych miastach, jednak ze względu na zawarte umowy typu pre-lease (łącznie na ok. 50 proc. powierzchni z terminem ukończenia planowanym na IV kw. 2013 roku) skala tego wzrostu będzie niższa niż można byłoby oczekiwać na podstawie całkowitej ilości powierzchni w budowie. W 2014 roku wraz z ukończeniem rekordowych rozmiarów nowej podaży należy oczekiwać zwiększenia dostępności powierzchni na wszystkich regionalnych rynkach biurowych.

Skala wzrostu będzie zależna od poziomu aktywności na rynku najmu w najbliższych miesiącach.

Czynsze

III kw. 2013 roku to na większości analizowanych rynków okres względnej stabilizacji ofertowych stawek czynszu. Należy oczekiwać, że wobec znaczących rozmiarów podaży w budowie, elastyczność właścicieli budynków w negocjacjach z potencjalnymi najemcami będzie systematycznie wzrastać, co pociągnie za sobą obniżenie transakcyjnych oraz efektywnych stawek czynszu w porównaniu do poziomu ofertowego.

Rozbieżność stawek ofertowych i transakcyjnych może być szczególnie widoczna w budynkach klasy B i B+, których właściciele będą zmuszeni konkurować cenowo z nowymi i bardziej nowoczesnymi projektami biurowymi. Z doświadczenia Knight Frank wynika, że deweloperzy biur klasy A są często niechętni obniżaniu stawek ofertowych w procesie negocjacji z potencjalnymi najemcami, ponieważ nie chcą w ten sposób wpływać na zmniejszenie wartości budynków. Są jednak skłonni oferować potencjalnym najemcom bogaty pakiet zachęt, co skutkuje obniżeniem efektywnych stawek czynszu. W ocenie Knight Frank rozbieżność między czynszem efektywnym a ofertowym waha się na rynkach regionalnych w przedziale 17-25 proc.

Biurowy rynek inwestycyjny w miastach regionalnych

III kw. 2013 roku był okresem ponadprzeciętnej aktywności inwestycyjnej poza Warszawą. Obserwowany w ostatnim czasie wzrost zainteresowania inwestorów rynkami regionalnymi jest konsekwencją podaży nowoczesnych projektów biurowych o wysokim stopniu wynajęcia jeszcze na etapie budowy. Całkowity wolumen transakcji zawartych od lipca do września na rynkach regionalnych sięgnął 117,7 mln euro (44 proc. wartości wszystkich transakcji biurowych w III kw. 2013 roku) przewyższając znacząco wartości odnotowane w poprzednich dwóch kwartałach.

Największą transakcją, opiewającą na kwotę185 mln zł, było nabycie przez lokalnego inwestora projektu Altus w Katowicach. Natomiast we Wrocławiu firma Echo Investment sprzedała wynajęty niemal w całości I etap projektu Aquarius Business House hiszpańskiemu funduszowi Azora. Analiza transakcji z ostatnich dziewięciu miesięcy wskazuje na wysoką aktywność polskich inwestorów, których zakupy stanowiły 52 proc. całkowitej wartości umów. Stopy kapitalizacji za najlepsze projekty biurowe na rynkach regionalnych pozostają stabilne i oscylują w granicach 7,30-7,50 proc.

W nadchodzącym kwartale można oczekiwać finalizacji transakcji sprzedaży projektu Green Day we Wrocławiu grupy Skanska funduszowi Investec GLL Global Special Opportunities Real Estate Fund. Powierzchnia biurowa w budynku, którego ukończenie ma nastąpić na początku 2014 roku, została w całości wynajęta przez firmę Credit Suisse.

1) Popyt brutto obejmuje nowe umowy (łącznie z umowami typu pre-let), renegocjacje oraz ekspansje najemców.

2) Absorpcja netto jest to różnica pomiędzy wolną powierzchnią w okresie poprzednim, a tą w okresie bieżącym, powiększona o ilość powierzchni najmu brutto oddaną w danym okresie.